Las referencias crediticias son la base para acceder a un crédito. Sin un buen historial, las personas, al momento de solicitar una X cantidad de dinero, tendrán limitaciones que complicarán su solicitud.

En Ecuador, las instituciones financieras, además de requerir una serie de documentos y personas que respalden las solicitudes de créditos, se basan en el buró de crédito o en el Registro de Datos Crediticios (RDC) de la Superintendencia de Bancos.

Ambos sistemas no son más que una base de datos en los que consta el comportamiento de pago de las personas frente a las deudas contraídas en los últimos tres años.

¿Qué registra el buró de crédito?

A diferencia de la Central de Riesgos, en la que solo se registraba a los “malos pagadores”, en el buró de crédito o en el RDC no solo constan las deudas incumplidas y atrasos. También constan los pagos a tiempo y la actividad crediticia cumplida por parte de las personas.

Esta diferenciación, para Juan Pablo Guerra, gerente general de la Unión de Cooperativas de Ahorro y Crédito del Sur (UCACSUR), es necesaria hacerla porque el buró de crédito es una buena herramienta no solo para conocer, en caso de haber, el lado negativo de los clientes de los bancos o cooperativas.

“En la Central de Riesgos yo solo tenía lo negativo… Sin embargo, el buró de información crediticia no solo me muestra lo malo, también me muestra los aspectos positivos. Si yo tengo una buena cultura de pago también va a estar registrado”, dijo Guerra a El Mercurio.

Ese último aspecto es positivo para todas aquellas personas que cumplan con sus obligaciones a tiempo, ya que tendrán más puntos a su favor para acceder a una deuda con las instituciones financieras.

¿Cómo puedo mejorar mi historial?

Una de las preguntas que se hacen las personas es cómo cambiar su historial negativo por uno positivo. Aunque la respuesta es obvia, la única manera es cumpliendo con las deudas contraídas y a tiempo.

No hay ningún otro sistema que pueda cambiar los registros que consten en el buró crediticio o el RDC.

Sin embargo, sí hay consideraciones que las personas deben tenerlas presentes para evitar complicaciones financieras, según el gerente de UCACSUR.

Por ejemplo, es necesario que las personas o las familias tengan una planificación financiera mes a mes. Si no tengo el dinero para comprar o endeudarme, ¿por qué hacerlo y contraer deudas que pueden manchar mi buró crediticio?

En segunda instancia, en caso de tener la oportunidad de acceder a un crédito, es indispensable ver las condiciones. Tasa de interés, modalidades de pago, entre otros elementos deben tomarse muy en serio.

Por último, si ya accedió a un crédito o tiene una deuda, ya sea a través de tarjeta de crédito o en una casa comercial, y no puede pagarla, lo mejor que puede hacer es acercarse a la institución financiera y solicitar nuevas condiciones para saldarla.

Consultar historial del buró de crédito

Las personas tienen dos medios para verificar su buró o RDC:

- El primero es por intermedio de una institución a la que se autoriza y se le paga para acceder a su historial.

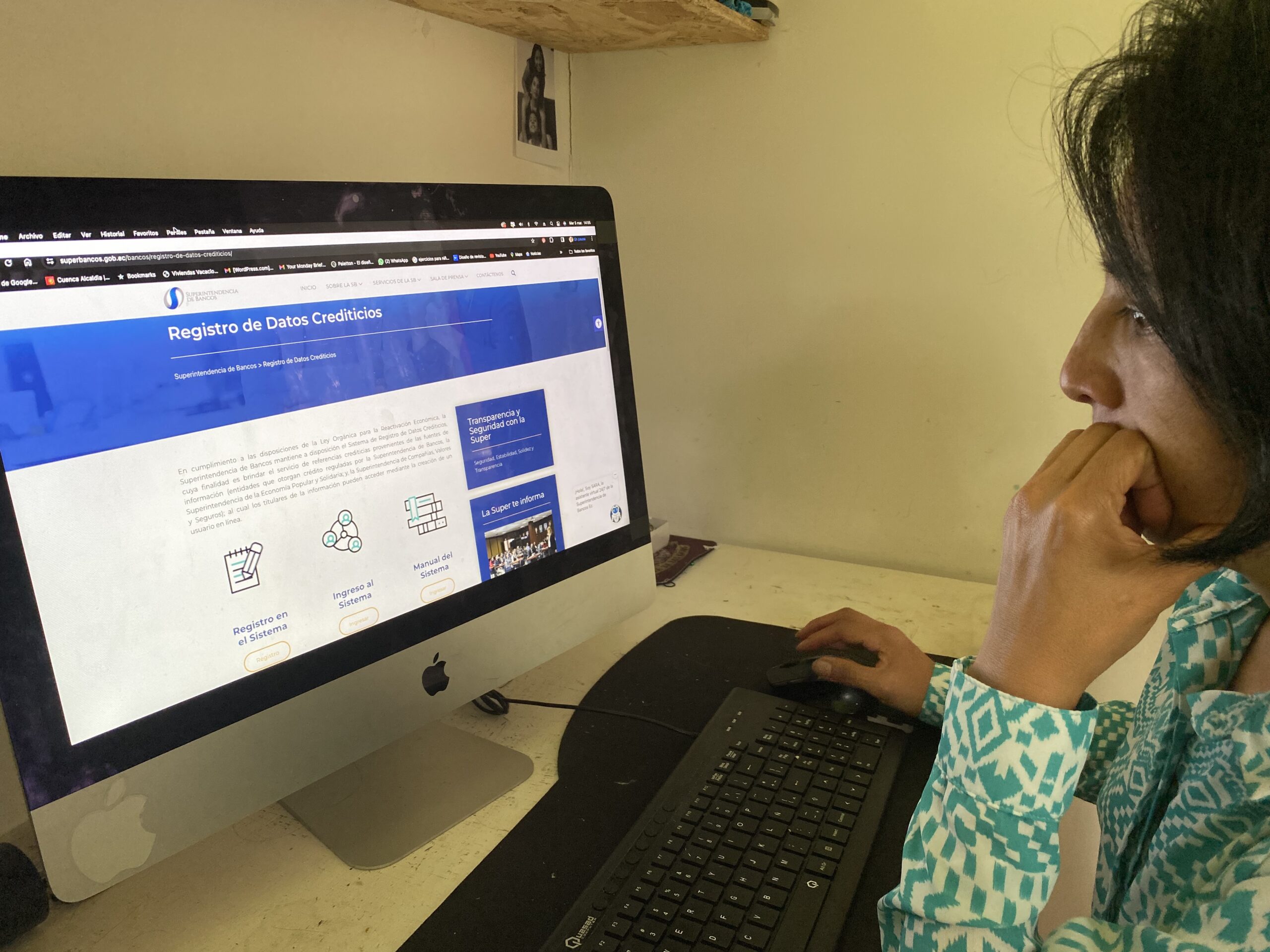

- El segundo es a través de la Superintendencia de Bancos.

Para esta última opción se tiene que seguir los siguientes pasos:

- Ingresar a la página web de la Superintendencia de Bancos

- Crearse un usuario, activarlo

- Solicitar el historial

Todo este proceso es gratuito.

Más noticias